|

|

МЕНЮ

|

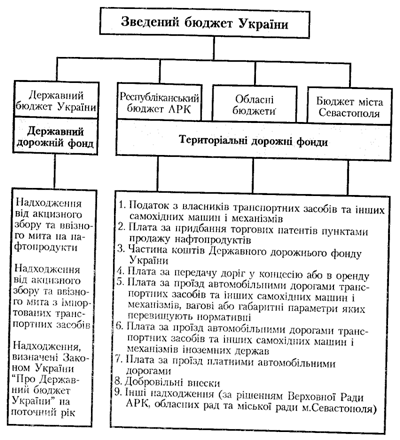

Курсовая работа: Формування та використання фондів цільового призначенняв) фізичні особи (СПД), які не використовують працю найманих працівників, а також адвокати, приватні нотаріуси; г) фізичні особи, які працюють на умовах трудового договору (контракту), та фізичні особи, які виконують роботи згідно з цивільно-правовими договорами, у тому числі члени творчих спілок, творчі працівники, які не є членами творчих спілок тощо. Об'єкти оподаткування та ставки зборів є різними для платників. Для першої і другої групи (п.п. «а» і «б») це фактичні витрати на оплату праці працівників, які включають витрати на виплату основної і додаткової заробітної плати та інших видів заохочень. До цих витрат не належать витрати на оплату виконаних робіт згідно з цивільно-правовими договорами, виплата доходів у вигляді дивідендів, процентів тощо. Ставка збору становить 1,5%. Платники третьої групи (п. «в» сплачують збір в розмірі 0.5 відсотка від суми оподатковуваного доходу (прибутку). Ставка збору для платників четвертої групи (п. «г») становить 0,5% від сукупного оподатковуваного доходу. При визначенні об'єкта оподаткування треба враховувати, що при одержанні працівниками доходів у натуральній формі (продукція власного виробництва) розмір доходу обчислюється за ціною продукції, але не нижчою від собівартості у місяці нарахування доходів. Збір з оплати праці, одержаний в іноземній валюті, сплачується національною грошовою одиницею України за курсом НБУ, що діє на дату одержання доходу. Обчислення збору здійснюється платниками щомісяця. Сплачується збір одночасно з одержанням коштів в установах банків на оплату праці і зараховується на балансовий рахунок державного бюджету України, відкритий в органах державного казначейства. При одержанні коштів на оплату праці з виручки від реалізації платники можуть вносити збір готівкою в день одержання заробітної плати. Збір для фізичних осіб (СПД), які не використовують працю найманих працівників, адвокатів, приватних нотаріусів, діяльність яких заснована на приватній власності та виключно на її праці — нараховується на доход (прибуток), що підлягає оподаткуванню. Він визначається як різниця між валовим доходом та документально підтвердженими валовими витратами. Ці платники сплачують збір на обов'язкове соціальне страхування у разі безробіття щоквартально із фактично одержаного доходу (прибутку) за звітний період, не пізніше 20 квітня, 20 липня, 20 жовтня та 20 січня. При здійсненні підприємницької діяльності, що підлягає патентуванню, збір сплачується одночасно з придбанням патенту. Контроль за своєчасним та повним надходженням відрахувань із бюджетів до Фонду сприяння зайнятості населення України і правильним нарахуванням, своєчасним і повним перерахуванням збору здійснюють органи Державної служби зайнятості. 2.4. Державний інноваційний фонд України.З метою фінансування заходів щодо забезпечення розвитку і використання досягнень науки і техніки створено Державний інноваційний фонд, згідно з постановою Кабінету Міністрів України від 18.12.1992 року «Про створення Державного інноваційного фонду» і на виконання Закону України «Про основи державної політики у сфері науки і науково-технічної діяльності». Фонд має відділення в АР Крим, областях, містах Києві і Севастополі. Кошти Державного інноваційного фонду формуються за рахунок: 1) бюджетних надходжень, у тому числі: — збору до Державного інноваційного фонду; — частини коштів, які виділяються державою для підтримки науково-технічної діяльності; 2) позабюджетних надходжень: — кошти повернутих Державному інноваційному фонду та його регіональним відділенням виконавцями інноваційних проектів позик, фінансових інвестицій, лізингових платежів, надходжень від реалізації договорів про сумісну діяльність; — добровільних внесків юридичних і фізичних осіб; — інших надходжень, що не суперечать законодавству. Збір до Державного інноваційного фонду підприємства і організації справляють в розмірі одного відсотка від обсягу реалізації продукції (робіт, послуг) за винятком ПДВ та акцизного збору, і відносять його на валові витрати. Посередницькі, торговельні, страхові організації та банки визначають суму збору, виходячи з обсягів валового доходу без урахування зазначених непрямих податків. Для забезпечення фінансування галузевої науки платники перераховують 70% від суми збору до спеціального фонду позабюджетних коштів, який утворюється у міністерствах, корпораціях та інших формуваннях. Бюджетні надходження входять до складу доходів та видатків державного бюджету України. Зараховуються кошти Державного інноваційного фонду відповідно: на балансові рахунки Державного казначейства — бюджетні надходження, а позабюджетні — на рахунки Державного інноваційного фонду та його реґіональних відділень, які відкриті в установах Національного банку та банків, уповноважених Кабінетом Міністрів України та Національним банком здійснювати обслуговування коштів державного бюджету і Державного інноваційного фонду. Кошти фонду входять до складу доходів і видатків відповідних бюджетів і обліковуються на окремих рахунках. Треба зауважити також і про особливості справляння збору до Державного інноваційного фонду. Так, зокрема: — платники мають право залишати в своєму розпорядженні кошти збору в частині, належній галузевому позабюджетному фонду, за умов письмового погодження з вищестоящим органом, яким створено фонд, та проведення науково-дослідних робіт; — платники залишають збір у своєму розпорядженні, якщо їхня підпорядкованість не визначена, за винятком відрахувань 30% до Державного інноваційного фонду, і використовують ці кошти лише за цільовим призначенням; — збір, який віднесено на валові витрати платника, але не перераховано до галузевого позабюджетного фонду, вилучається податковими органами до державного бюджету. Кошти Державного інноваційного фонду і його реґіональних відділень вилученню не підлягають. Головним розпорядником коштів є Державний інноваційний фонд. Перерахування збору до державного інноваційного фонду провадиться не пізніше 15 числа місяця, наступного за звітним. Фінансові санкції за несплату збору не застосовуються, оскільки за цим збором не встановлено обов'язкове подання розрахунків податковим органам. 2.5. Фонд соціального захисту інвалідів.Законом України «Про основи соціального захисту інвалідів в Україні» передбачено встановлення для всіх підприємств, установ та організацій нормативів робочих місць, призначених для працевлаштування інвалідів. З цією метою на основі пропозицій Міністерства праці та соціальної політики України місцеві ради спільно із підприємствами і організаціями усіх форм власності щороку визначають такі нормативи. Для всіх СПД (юридичних осіб) нормативи визначено у розмірі не менше 4% від загальної кількості працівників. При кількості працівників на підприємстві від 15 до 25 осіб норматив встановлюється у кількості одного робочого місця. У разі нестворення робочих місць відповідно до доведеного нормативу або якщо працевлаштоване інвалідів менше, ніж передбачено нормативом, СПД зобов'язані щороку відраховувати до відділень Фонду цільові кошти для створення робочих місць та здійснення заходів щодо соціальної та професійної реабілітації інвалідів. Розмір відрахувань визначається середньою річною заробітною платою на підприємстві за кожне нестворене робоче місце для інваліда. Для фінансування робіт та державних програм із соціального захисту інвалідів створено Фонд України соціального захисту інвалідів. Бюджет Фонду формується за рахунок: 1 — коштів, що передаються Фонду з державного бюджету; 2 — надходжень від підприємств, установ та організацій, що не забезпечили додержання встановлених нормативів робочих місць для працевлаштування інвалідів: 3 — благодійних внесків організацій, трудових колективів і громадян; 4 — відтворення позабюджетних коштів, у тому числі відсотки за користування комерційними банками тимчасово вільними залишками цільових коштів Фонду України соціального захисту інвалідів; 5 — інших надходжень. До Фонду спрямовується збір на обов'язкове соціальне страхування, визначений за ставкою 1% від обсягів об'єкта оподаткування для підприємств та організацій, де працюють інваліди. Кошти Фонду, зазначені у пунктах 1 і 2, акумулюються на розрахункових рахунках органів Державного казначейства. Інші надходження — на позабюджетних рахунках Фонду. Порядок відтворення позабюджетних коштів Фонду та витрачання доходу від цієї діяльності на здійснення заходів щодо соціального захисту інвалідів визначається його правлінням за погодженням з Міністерством праці та соціальної політики України і Міністерством фінансів України. Фонд і його відділення в АР Крим, областях, містах Києві та Севастополі є юридичними особами. Відрахування до Фонду соціального захисту інвалідів України не відносяться до обов'язкових податків і зборів та справляються як фінансова санкція за невиконання відповідних нормативів. Сплачується сума таких відрахувань за рахунок власних доходів підприємства. СПД, яким визначено нормативи робочих місць, призначених для працевлаштування інвалідів, зобов'язані зареєструватися у відділенні Фонду за місцем свого знаходження не пізніше 15 січня року, який настає за звітним. Зазначені відрахування перераховуються на рахунки відділень Фонду соціального захисту інвалідів України СПД самостійно не пізніше 15 лютого року, наступного за звітним. Центри соціально-трудової реабілітації є важливою складовою програми соціального захисту інвалідів. Тут вони проходять адаптацію, навчання, стажування і т.п. 60 відсотків коштів, що надходять від підприємницьких структур, фонд спрямовує саме на організацію і підтримку таких центрів, а 40 відсотків – на створення робочих місць. Кошти, що виділяються на створення робочих місць, видаються у вигляді безпроцентних кредитів підприємствам, які можуть організувати робочі мічця для інвалідів. Заявки на одержання кредитів із фонду розглядаються колегіально представниками фонду, Міністерства праці і соціальної політики, а також громадських організацій інвалідів. При позитивному рішенні між фондом і позичальником підписується відповідний договір, в якому останній забов’язується використовувати кошти за цільовим призначенням, повернути крдит в обумовлені строки і в обов’язковому порядку працевлаштувати інвалідів. Підприємствам, які одержали безпроцентні кредити із фонду, забороняється звільняти інвалідів, а у випадку смерті інваліда належить працевлаштувати іншого. Кошти фонду використовуються суто за цільовим призначенням, здійснення комерційної діяльності не дозволяється. 2.6. Фонд охорони навколишнього природного середовища.Правовою основою цього збору є Закон України «Про охорону навколишнього природного середовища». Для концентрації коштів і цільового фінансування природоохоронних і ресурсозберігаючих заходів, у тому числі наукових досліджень з таких питань, а також заходів для зниження впливу забруднення навколишнього природного середовища на здоров'я населення утворено Державний фонд охорони навколишнього природного середовища. Фонд формується з коштів від збору за забруднення навколишнього природного середовища та інших коштів відповідно до доходів державного бюджету України. Збір за забруднення навколишнього природного середовища запроваджено з метою вирішення екологічних проблем, збереження природного середовища, а також для створення джерел фінансування відповідних природоохоронних заходів. Він встановлюється за: — викиди в атмосферу забруднюючих речовин стаціонарними і пересувними джерелами забруднення; — скиди забруднюючих речовин у водні ресурси і підземні горизонти; — розміщення відходів у навколишньому природному середовищі. Треба зауважити, що стягнення збору не звільняє підприємства від відшкодування збитків, які заподіяні порушеннями природоохоронного законодавства. Ставки збору запроваджуються урядом АР Крим та органами місцевого самоврядування на підставі лімітів викидів та скидів забруднюючих речовин і розміщення відходів, а також нормативів плати за них. Ліміти викидів стаціонарними джерелами забруднення встановлюються Міністерством охорони навколишнього природного середовища і ядерної безпеки України у формі видачі дозволів на викиди і скиди строком на 5 років. Об'єктами обчислення збору є: — обсяги забруднюючих речовин, які викидаються в атмосферне повітря або скидають безпосередньо у водний об'єкт, та обсяги відходів, що розміщуються у спеціально відведених для цього об'єктах — для стаціонарних джерел забруднення; — обсяги фактично спожитих видів пального, завдяки використанню яких утворюються забруднюючі речовини — для пересувних джерел забруднення. Нормативи збору встановлюються Кабінетом Міністрів України як фіксовані суми в гривнях за одиницю основних забруднюючих речовин та розміщених відходів. Рада міністрів АР Крим, обласні, Київська та Севастопольська міські ради за поданням органів Мінекобезпеки можуть збільшувати перелік видів забруднюючих речовин, на які встановлюється збір за викиди і скиди, враховуючи місцеві умови. За викиди пересувними джерелами забруднення нормативи збору встановлюються залежно від виду пального та транспорту. У порядку справляння збору за забруднення навколишнього природного середовища враховуються ліміти викидів і скидів забруднюючих речовин та розміщення відходів. Вони визначаються на підставі затверджених проектів нормативів гранично допустимих викидів і встановлюються органами Мінекобезпеки терміном на 5 років. Такі ліміти доводяться до платників збору до 1 червня попереднього року. Щорічні ліміти скидів у водні об'єкти загальнодержавного значення для первинних водокористувачів визначаються дозволами на спеціальне водокористування, які видають органи Мінекобезпеки. Ліміти скидів щодо об'єктів місцевого значення визначаються у дозволах на спеціальне водокористування, які видаються місцевими державними адміністраціями, а в містах обласного значення — виконавчими органами рад за погодженням з органами Мінекобезпеки. За понадлімітні обсяги викидів, скидів забруднюючих речовин та розміщення відходів збір обчислюється і сплачується у п'ятикратному розмірі. У разі відсутності у платника затверджених лімітів викидів від стаціонарних джерел забруднення, скидів і розміщення відходів та за їхні понадлімітні обсяги збір обчислюється і сплачується в п'ятикратному розмірі. Суми збору за викиди стаціонарними джерелами забруднення обчислюються платниками самостійно щокварталу наростаючим підсумком з початку року як добуток: затверджених лімітів (1); фактичних обсягів викидів (2); нормативів збору (3); коригувальних коефіцієнтів (4). Загальна сума збору визначається як сума збору в межах ліміту і за понадлімітні викиди, враховуючи названі чинники. Платники збору щорічно до 1 липня поточного року подають до податкових органів за місцем їхньої реєстрації прогнозні розрахунки збору на наступний рік. До 15 числа, місяця, наступного за звітним кварталом, платники складають розрахунки збору і подають їх до податкових органів. За четвертий квартал звітного року розрахунок збору (остаточний розрахунок) подається платниками, з обов'язковим попереднім погодженням з органами Мінекобезпеки, до податкових органів за місцем їх реєстрації в 10-денний строк після подання платниками річної статистичної звітності про кількість викидів, скидів, розміщених відходів та використаного пального, але не пізніше 20 січня року, наступного за звітним. Платники, що не складають статистичну звітність, подають річний розрахунок збору та довідку про фактичні обсяги викидів, скидів, розміщення відходів, використаного пального на погодження до органів Мінекобезпеки. Погоджений розрахунок подається до органів державної податкової служби до 15 січня року, наступного за звітним. Збір сплачується платниками щокварталу до 20 числа місяця, що настає за звітним кварталом. За забруднення навколишнього природного середовища платники перераховують суми збору у співвідношенні: 30% — до державного бюджету України, 70% — до місцевих бюджетів. У подальшому збір розподіляється між фондами охорони навколишнього природного середовища в складі відповідних бюджетів: — до Державного фонду охорони навколишнього природного середовища, що утворюється в складі державного бюджету — 30%: — до місцевих фондів охорони навколишнього природного середовища, що утворюються у складі бюджету АР Крим, обласних бюджетів; — до відповідних місцевих фондів, що утворюються у складі сільських, селищних, міських бюджетів. Між Київським та Севастопольським міськими і Державним фондами збір розподіляється у такому співвідношенні: 70% спрямовується до вказаних міських фондів, 30% — до Державного фонду. Збір, який справляється за викиди стаціонарними джерелами забруднення, скиди та розміщені відходи в межах лімітів, зараховується на валові витрати виробництва та обігу. За перевищення встановлених лімітів — справляється за рахунок прибутку, що залишається у розпорядженні платників. Фізичні особи (СПД) сплачують збір за рахунок свого доходу. За викиди пересувними джерелами збір зараховується на валові витрати платника. Для бюджетних організацій збір зараховується на видатки і передбачається в кошторисі доходів і видатків. 2.7. Державний дорожній фонд України та територіальні дорожні фонди.Законом України «Про внесення змін до Закону України «Про джерела фінансування дорожнього господарства України» від 16 грудня 1997 року з 1999 року змінено порядок формування коштів на дорожнє господарство України. Ним передбачено здійснювати витрати на дорожнє господарство за рахунок бюджетних та інших коштів. Вони спрямовуються на фінансування витрат пов'язаних з будівництвом, реконструкцією, ремонтом і утриманням автомобільних доріг загального користування та сільських доріг України. Ці кошти акумулюються та обліковуються на окремих рахунках (відповідні дорожні фонди), формуються за рахунок визначених законами України податків і зборів, а також інших законодавче визначених надходжень. Зазначені кошти зараховуються до державного бюджету України, республіканського бюджету АР Крим, обласних бюджетів та бюджету міста Севастополя. Для цього створено: 1) Державний дорожній фонд України; 2) територіальні дорожні фонди. Зазначені фонди формуються у складі: державного бюджету України — перший; республіканського бюджету АР Крим, обласних бюджетів та бюджету М.Севастополя — другі. Доходна частина цих фондів здійснюється за рахунок коштів, представлених на рис. 2.

Рис. 2. Схема справляння єдиного податку Збір за проїзд автомобільними дорогами України транспортних засобів іноземних власників справляється державним підприємством «Укрінтеравтосервіс» безпосередньо на контрольно-пропускних пунктах державного кордону у вільно конвертованій валюті. Ставка збору визначається з урахуванням виду транспорту, його місткості, вантажності та відстані проїзду. Кошти зборів у обсязі 95% від загальної суми перераховуються щорічно на валютний рахунок корпорації «Укравтодор» та використовуються для утримання автомобільних доріг державного значення та організації на них дорожнього сервісу. |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.