|

|

|

Собівартість |

Прибуток |

Акцизний збір | ПДВ | Націнка посередника | Торгова націнка |

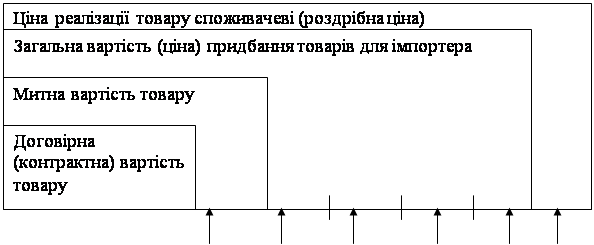

3. Формування цін реалізації імпортованих товарів

| Витрати на транспортування, вантажно-розвантажувальні роботи, страхування до перетину митного кордону | Оплата митних послуг | Ввізне (імпортне) мито | Акцизний збір | ПДВ | Торгова націнка |

| Сплата брокерських, агентських, комісійних та інших видів винагород |

У відпускну ціну продукції підприємств виробничої сфери можуть бути включені два непрямі податки: акцизний збір та податок на додану вартість.

Акцизний збір, що включається в ціну, обчислюється: за ставками у відсотках до обороту з продажу товарів; у твердих сумах з одиниці реалізованого товару (продукції).

Податок на додану вартість, що включається в ціну, розраховується виходячи з відсоткової ставки податку до ціни виробника і суми акцизного збору, включеного у відпускну ціну.

Такий самий порядок включення ПДВ у ціну виконаних робіт і надання послуг. Різниця в тім, що роботи, які виконуються (будівельні, монтажні, науково-дослідні, проектно-пошукові та ін.), а також надані послуги не обкладаються акцизним збором.

Є особливості визначення суми непрямих податків, що включаються в ціну реалізації товару споживачу (роздрібну ціну), за реалізації підприємствами торгівлі товарів, придбаних усередині країни та імпортованих. Акцизний збір і ПДВ включають у відпускну ціну виробника продукції. Отже, підприємства торгівлі купують товари за ціною, що включає ці непрямі податки. З прийняттям Закону України “Про податок на додану вартість” з 1 жовтня 1997 р. ПДВ з валового доходу (торгових націнок), отриманого підприємствами торгівлі, безпосередньо не встановлюється. Підприємства торгівлі обчислюють ПДВ від загальної вартості (ціни) придбаних товарів і суми торгової націнки.

Ціна реалізації споживачам імпортованих товарів може включати три види непрямих податків: ввізне мито, акцизний збір, ПДВ.

Ввізне мито встановлюється у твердих ставках у євро з одиниці товарів, що імпортуються, або у відсотках до митної вартості імпортованих товарів.

Сума акцизного збору, що включається в ціну, визначається у твердих сумах з одиниці товарів, що імпортуються, або за ставками у відсотках до обороту, що включає митну вартість придбаних товарів.

Митна вартість придбаних товарів включає витрати: на їх придбання (контрактна вартість); на транспортування, вантажно-розвантажувальні роботи, страхування до перетину митного кордону, на сплату брокерських, агентських, комісійних та інших видів винагород.

Податок на додану вартість, що включається в ціну, визначається у відсотках до обороту, що включає митну вартість придбаних товарів, ввізне мито, акцизний збір (якщо це підакцизний товар). Для обчислення ПДВ щодо імпорту в оподаткований оборот не включається оплата митних послуг.

Непрямі податки виконують в основному фіскальну функцію. Вони забезпечують формування доходів бюджету держави.

Реальними платниками непрямих податків є покупці (споживачі) товарів, робіт послуг, у ціну яких можуть входити вказані податки. Отже, платниками можуть бути: фізичні особи (населення); юридичні особи; фізичні особи - суб’єкти господарської діяльності; організації, установи, що не є суб’єктами господарювання. При цьому сплату непрямих податків до бюджету здійснюють суб’єкти господарювання.

Розглянемо особливості обчислення і сплати в бюджет окремих непрямих податків та їх вплив на фінансово-господарську діяльність підприємств.

2. Порядок обчислення і сплата непрямих податків в Україні.

Платниками мита є фізичні та юридичні особи. Сплата податку здійснюється за перетинання митного кордону. У кінцевому підсумку реальними платниками мита на імпорт є споживачі товарів, що імпортуються. Суб’єкти підприємництва, які імпортують товари для наступної реалізації, під час перетинання митного кордону сплачують мито за рахунок своїх оборотних коштів, що, зрозуміло, негативно впливає на їхній фінансовий стан. На період від сплати ввізного мита до реалізації споживачам товарів, що імпортуються, відбувається іммобілізація оборотних коштів імпортерів.

На фінансову діяльність імпортерів – суб’єктів господарювання справлятимуть вплив: порядок визначення об’єкта оподаткування, розмір ставок податку, податкові пільги, терміни сплати ввізного мита до бюджету та реалізації імпортування товарів споживачам.

Об’єктом оподаткування є митна вартість товару. Що переміщується через митний кордон. Для визначення митної вартості товару, що імпортується, вартість товару у валюті за укладеним контрактом перераховується в національну валюту України за курсом Національного банку на день подання митної декларації.

Користуються двома видами ставок для обчислення суми мита:

- у відсотках до митної вартості товарів, що переміщуються через митний кордон;

- у грошовому розмірі на одиницю товару.

На підакцизні товари встановлено ставки специфічного ввізного мита. Для більшості видів підакцизних товарів ставку ввізного мита встановлено в євро з одиниці товарів, що імпортуються. Перелік товарів, що підлягають митному оподаткуванню, значно ширший, ніж перелік підакцизних товарів.

При перетині кордону спеціальних митних зон допускається безмитне ввезення та вивезення або пільгове обкладення митом товарів.

Товари та інші предмети, що тимчасово ввозяться на митну територію України і призначені для зворотного вивезення за її межі у встановлені строки у незмінному стані або відремонтованому вигляді, а також товари та інші предмети, що тимчасово вивозяться за межі митної території України та призначені для зворотного ввезення на цю територію у встановлені строки у незмінному стані, пропускаються через митний кордон України без сплати мита. Строки умовно-безмитного ввезення та вивезення визначаються Митним кодексом України.

Мито нараховується митним органом України і сплачується як у валюті України, так і в іноземній валюті, яку купує Національний банк України.

Мито вноситься до державного бюджету України.

При визначенні митної вартості і сплаті мита іноземна валюта переховується у валюту України за курсом Національного банку України на день подання митної декларації.

Мито сплачується митним органам України, а стосовно товарів та інших предметів, що пересилаються в міжнародних поштових відправленнях, - підприємствам зв’язку. Порядок надання відстрочки та розстрочки сплати мита встановлюється Державною митною службою України.

Мито, сплачене за товари, ввезені на митну територію України для складання, монтажу, переробки або обробки з подальшим зворотним вивезенням протягом одного року, може бути повністю або частково повернуто власнику товарів при їх вивезенні за межі митної території України та пред’явленні свідоцтв про використання цих товарів для вище перерахованих цілей.

Контроль за стягненням мита здійснюють митні органи. За виконання ними своїх обов’язків і надання платникам відповідних послуг стягуються митні збори. Вони теж можуть бути встановлені у відсотках від митної вартості товарів, однак їх не слід ототожнювати з митним податком.

Платниками акцизного збору в бюджет є суб’єкти підприємницької діяльності – виробники (за реалізації товару) або імпортери підакцизних товарів (за перетинання митного кордону).

Залежно від виду підприємницької діяльності є певні особливості порядку обчислення об’єкта оподаткування:

1) обороти з реалізації вироблених в Україні підакцизних товарів, у тому числі з давальницької сировини. При цьому оборотом з реалізації є продаж, обмін на інші товари, безоплатне передавання, а також обсяги відвантажених підакцизних товарів, виготовлених з давальницької сировини. В оподаткований оборот включається реалізація (передавання товарів власного споживання, промислової переробки, а також для своїх працівників (у тім числі і в порядку натуральної оплати праці);

2) митна вартість імпортованих товарів, у тому числі в межах бартерних (товарообмінних) операцій, отриманих без оплати їхньої вартості або з частковою оплатою.

Платниками акцизного збору в бюджет є суб'єкти підприємницької діяльності (їхні філії, відділення, підрозділи):

– виробники підакцизних товарів на митній території України, у тому числі з давальницької сировини;

– нерезиденти, які виробляють підакцизні товари на митній території України, безпосередньо або через їх постійні представництва;

– суб'єкти підприємницької діяльності, інші юридичні особи, які імпортують на митну територію України підакцизні товари;

– фізичні особи-резиденти або нерезиденти, які ввозять підакцизні речі на митну територію України;

– þðèäè÷í³ àáî ô³çè÷í³ îñîáè, ÿê³ êóïóþòü ï³äàêöèçí³ òîâàðè â ïîäàòêîâèõ àãåíò³â (ïîäàòêîâèé àãåíò - ñóá'ºêò ï³äïðèºìíèöüêî¿ ä³ÿëüíîñò³, ñòâîðåíèé ó ôîðì³ ï³äïðèºìñòâà ç ³íîçåìíîþ ³íâåñòèö³ºþ, à òàêîæ éîãî äî÷³ðí³ ï³äïðèºìñòâà, ô³ë³¿, â³ää³ëåííÿ, ³íø³ â³äîêðåìëåí³ ï³äðîçä³ëè, ïðàâî ÿêîãî íà çâ³ëüíåííÿ â³ä îïîäàòêóâàííÿ îêðåìèìè ïîäàòêàìè, çáîðàìè (îáîâ'ÿçêîâèìè ïëàòåæàìè) áóëî ï³äòâåðäæåíî ð³øåííÿì ñóäó (àðá³òðàæíîãî ñóäó), óïîâíîâàæåíèé çä³éñíþâàòè íàðàõóâàííÿ òà ñòÿãíåííÿ àêöèçíîãî çáîðó ç ïëàòíèê³â àêöèçíîãî çáîðó, à òàêîæ âíîñèòè ñóìè àêöèçíîãî çáîðó, ñòÿãíóò³ ç éîãî ïëàòíèê³â, äî áþäæåòó[2]).

ª ïåâí³ îñîáëèâîñò³ âïëèâó àêöèçíîãî çáîðó íà ô³íàíñîâî-ãîñïîäàðñüêó ä³ÿëüí³ñòü ï³äïðèºìñòâ, çàéíÿòèõ âèðîáíèöòâîì ³ ðåàë³çàö³ºþ ï³äàêöèçíèõ òîâàð³â (âèðîáíè÷à ä³ÿëüí³ñòü) àáî ³ìïîðòîì ï³äàêöèçíèõ òîâàð³â ç íàñòóïíîþ реалізацією (торговельна діяльність). Ці особливості залежать від ставок акцизного збору, методики розрахунку суми податку, терміну його сплати в бюджет, джерел сплати суб'єктом підприємництва.

Акцизний збір обчислюється за ставками, що визначаються у двох варіантах:

1) у твердих сумах з одиниці реалізованого товару;

2) за ставками у відсотках до обороту з продажу товарів.

Ставки акцизного збору встановлені у твердих сумах з одиниці товарів, що реалізовані. Ці ставки диференційовано залежно від якісних характеристик товару і визначено в гривнях (щодо тютюнових виробів) та в ЄВРО (щодо бензину, дистилятів, пива, алкогольних напоїв).

Акцизний збір, обчислений в ЄВРО для товарів, що їх вироблено і реалізовано в Україні, сплачується у валюті України. При цьому використовується валютний (обмінний) курс Національного банку, що діяв на перший день кварталу, в якому здійснюється реалізація товару. Цей курс для обчислення ставок акцизного збору залишається незмінним протягом кварталу.

Акцизний збір, обчислений в ЄВРО для товарів, що імпортуються в Україну, сплачується у валюті України за валютним (обмінним) курсом Національного банку, який діяв на день подання митної декларації.

За використання відсоткових ставок акцизного збору можливі такі варіанти визначення обороту, що оподатковується:

1) для товарів, що реалізовуються за вільними цінами, оподаткований оборот визначається виходячи з їхньої вартості за вказаними цінами, без урахування акцизного збору і податку на додану вартість;

2) для товарів, що реалізуються за державними фіксованими та регульованими цінами, оподаткований оборот визначається виходячи з їхньої вартості за вказаними цінами без урахування торговельних знижок, а також суми податку на додану вартість;

3) за закупівлі імпортних товарів оподаткований оборот визначається виходячи з їхньої митної вартості та включаючи мито.

Приклад 1.

| 1. | Митна вартість товару (відповідно до митної декларації) | 70 дол. США |

| 2. |

Курс Національного банку України 1 дол. США |

5,3 грн. |

| 3. |

Митна вартість товару, перерахована за курсом (70 * 5,3) |

371 грн. |

| 4. | Митні та комісійні збори | 20 грн. |

| 5. | Ставка ввізного мита | 20% |

| 6. |

Сума ввізного мита ((371 + 20) * 0,2) |

78,2 грн. |

| 7. | Ставка акцизного збору | 55% |

| 8. |

Сума акцизного збору ((371 + 78,2) * 0,55) |

247,06 грн. |