|

|

МЕНЮ

|

Дипломная работа: Налогообложение образовательных учрежденийТаблица 2.3 Расчет суммы Единого социального налога, подлежащего уплате по месяцам 2010 г.

Таким образом, на 2010 г. платежи Единого социального налога МСОШ №7 планируются в сумме 13067 руб. Таким образом, сумма уплачиваемых налогов за 2010 год для МСОШ №7 составит:

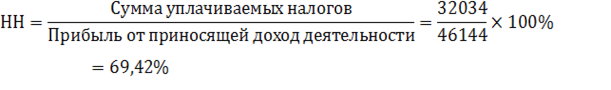

Налоговая нагрузка для МСОШ №7 составляет:

Таким образом, проведенный анализ показывает очень высокий уровень налоговой нагрузки по видам деятельности, приносящим доход, что вызывает необходимость разработки мероприятий, направленных на снижение налогового бремени по данным видам деятельности. 3 Проблемы и направления совершенствования налогообложения образовательных учреждений 3.1 Предложения по изменению налогового законодательства Стратегической задачей развития Российской Федерации является формирование инновационной национальной экономики. В новых условиях особенно возрастает значение второй составляющей системы высшего профессионального образования, а именно роль вузов как плацдарма генерирования научных идей и их практической реализации. Успешное решение задач, стоящих перед современной системой высшего профессионального образовании, возможно лишь при наличии современной материальной базы. Однако материальная основа российской системы высшего профессионального образования весьма далека от тех критериев, которые предъявляются требованиями инновационного развития. Коренному изменению сложившейся ситуации могло бы способствовать повышение инвестиционной привлекательности российских вузов для российских и зарубежных организаций и физических лиц. Однако последнее маловероятно без достижения оптимального сочетания экономической самостоятельности вузов и их государственной поддержки, в т.ч. через формирование соответствующих налоговых механизмов. Вместе с тем современная ситуация складывается следующим образом. Процесс реформирования действующего налогового законодательства в Российской Федерации, одной из концептуальных основ которого был отказ от налоговых льгот, затронул и систему налогообложения государственных образовательных учреждений высшего профессионального образования (ГОУ ВПО). Так, с 1 января 2005 г. утратила силу ст. 40 Закона РФ от 10.07.1992 N 3266-1 "Об образовании", гарантирующая образовательным учреждениям государственное финансирование и льготное налогообложение. В частности, образовательные учреждения независимо от их организационно-правовых форм в части непредпринимательской деятельности, предусмотренной уставом этих образовательных учреждений, освобождались от уплаты всех видов налогов. Теперь образовательные организации, наряду с другими организациями, для целей налогообложения руководствуются положениями Налогового кодекса РФ (далее - НК РФ), которыми определяются как общие, так и в определенных случаях и особые нормы налогообложения непосредственно для них. При этом образовательные организации принципиально выступают плательщиками целого ряда федеральных, региональных и местных налогов в случае, если имеет место объект налогообложения. Так, вузы являются плательщиками налога на добавленную стоимость. По данному налогу они имеют право на ряд льгот и освобождений от налогообложения: - освобождается от налогообложения НДС реализация услуг по проведению учебно-производственного или воспитательного процесса, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений (пп. 14 п. 2 ст. 149 НК РФ); - не подлежат налогообложению НДС научно-исследовательские и опытно-конструкторские работы, осуществляемые за счет средств бюджетов, средств Российского фонда фундаментальных исследований, Российского фонда технологического развития и образуемых для этих целей в соответствии с законодательством Российской Федерации внебюджетных фондов министерств, ведомств, ассоциаций, а также на основе хозяйственных договоров (пп. 16 п. 3 ст. 149 НК РФ); - налогообложение по ставке 10% производится при реализации периодических печатных изданий, а именно: газет, журналов, альманахов, бюллетеней, иных изданий, имеющих постоянное название, текущий номер и выходящих в свет не реже одного раза в год, а также книжной продукции, связанной с образованием, наукой и культурой (пп. 3 п. 2 ст. 164 НК РФ). Как и все налогоплательщики, образовательные организации согласно ст. 145 НК РФ могут воспользоваться правом на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности 2 млн руб. Единый социальный налог также относится к системе налогообложения образовательных организаций. Налоговые льготы по ЕСН для них не предусмотрены, но существует ряд освобождений от налогообложения. Так: - не подлежат налогообложению ЕСН расходы на повышение профессионального уровня работников; расходы на командировки (суточные в пределах норм, фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, расходы по найму жилого помещения, расходы на оплату услуг связи); суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников, не превышающие 3000 руб. на одно физическое лицо за налоговый период. Законодательство о налогах и сборах разделяет деятельность образовательных организаций на предпринимательскую (коммерческую) и непредпринимательскую деятельность. Последней признается деятельность, осуществляемая в рамках выполнения государственного заказа и финансируемая из бюджета соответствующего уровня (полностью или частично). В части своей предпринимательской и иной приносящей доход деятельности, предусмотренной уставом, образовательные организации обязаны уплачивать налог на прибыль организаций, например, при торговле покупными товарами, оборудованием; оказании посреднических услуг; долевом участии в деятельности других учреждений и др. В России в настоящее время потребность в развитии инновационного типа экономики, новые аспекты в социально-экономических процессах (демографический спад, затем рост, преобразования в системе образования, медицины и т.п.), повышение качества контрольной деятельности налоговых органов заставили пересмотреть негативную оценку налоговых льгот на более взвешенную. При этом имеет место и система факторов, способных содействовать эффективной работе комплекса механизмов налогового стимулирования привлечения инвестиций в систему высшего профессионального образования. Они включают в себя: увеличение бюджетных ассигнований, в том числе и за счет реализации национального проекта "Образование", внедрение прогрессивных форм бюджетного финансирования, нацеленных на эффективность использования средств из бюджета, разработка новых кредитных продуктов, целью которых является поддержка всех участников образовательного процесса, тенденции к объединению вузов. Таким образом, налоговые преференции необходимы, но их введение должно приводить с учетом временного лага к росту налоговой базы, а условия их применения должны обезопасить от злоупотребления льготами со стороны недобросовестных налогоплательщиков. Общей целью механизмов налогового стимулирования является повышение эффективности налогообложения определенных категорий налогоплательщиков, достижение определенных результатов путем изменения порядка налогообложения и создания специальных налоговых условий для их достижения. Прежде всего, инвестиционная привлекательность вузов, как уже отмечалось, связана с реальным научным потенциалом образовательных организаций, привлечением в научные исследования молодого поколения. Поэтому становление экономической самостоятельности вузов будет существенно затруднено, если не стимулировать привлечение инвестиций через механизм налогового льготирования научных исследований и опытно-конструкторских работ (НИОКР) и внедрения полученных результатов в производство результатов интеллектуальной деятельности. В настоящее время в соответствии со ст. ст. 256, 260, 262, 264 НК РФ в себестоимость продукции включается ряд инновационных затрат, или "затрат развития". К их числу, в частности, относятся: амортизационные отчисления на полное восстановление основных средств, в т.ч. по нелинейному методу; износ нематериальных активов; расходы на НИОКР. Расходы налогоплательщика на НИОКР, осуществленные в целях создания новых или совершенствования применяемых технологий, создания новых видов сырья или материалов, которые не дали положительного результата, также подлежат включению в состав прочих расходов равномерно в течение одного года. Изученный зарубежный опыт показывает, что стимулирование должно распространяться, прежде всего, на инвестора или на комплекс инвестор - НИИ (вуз). Налоговые льготы должны быть дифференцированы в зависимости от приоритетности прикладных НИР, ОКР и технологических разработок. Все льготы на инновационную деятельность должны предоставляться "условно", в случае невостребованности (отсутствие реализации) инновационного проекта налоги должны быть уплачены с начислением пеней за несвоевременную уплату налога, а льготные кредиты - возвращены с уплатой повышенных процентов. Представляются также необходимыми и дополнительные меры по распространению налоговых преференций и на некоторые другие виды расходов или расширение имеющихся возможностей. Например, для стимулирования инновационной деятельности и привлечения внебюджетных инвестиций целесообразно разрешить организациям образования, осуществляющим научные исследования, сдавать землю в аренду в целях создания инновационных комплексов на долевой основе. Обоснование целесообразности такого подхода, в частности, вытекает из рассмотрения следующей ситуации. Инвестор готов вложить средства в реализацию научно-технической разработки путем создания на долевой основе производства на земле, находящейся в бессрочном пользовании у НИИ; в соответствии с Земельным кодексом РФ земля, пропорциональная площади здания, должна передаваться в собственность владельцу части здания, т.е. федеральная земля переходит в частные руки. Чтобы этого не происходило, целесообразно допустить сдачу соответствующего участка земли в долгосрочную аренду. Кроме того, доходы от сдачи в аренду земли, по аналогии с доходами от разрешенной законом сдачи в аренду имущества, были бы существенным дополнением к бюджету научных организаций для поддержания и развития их материальной базы, а может быть, и инновационной деятельности. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.