|

|

МЕНЮ

|

Дипломная работа: Повышение эффективности использования заемного капитала (на материалах ТОО "Сельпром")Запас финансовой устойчивости можно показать графически (Рисунок 1). На оси абсцисс откладывается объем реализации продукции, на оси ординат – постоянные, переменные затраты и доход. Точка пересечения линии выручки и затрат есть порог рентабельности. В этой точке выручка равна затратам. Выше ее зона прибыли, ниже – зона убытков. Отрезок линии выручки от этой точки до верхней и есть запас финансовой устойчивости.

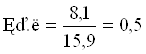

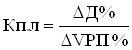

Рисунок 1. - Запас финансовой устойчивости В результате проведенного анализа порога рентабельности (безубыточности производства) были сделаны следующие выводы: - в 2006 году по сравнению с 2005 у предприятия ТОО "Сельпром" ухудшились показатели, характеризующие запас финансовой прочности (порог рентабельности), если в 2005 году при получении прибыли в размере 15173,7 предприятие полностью покрывало свои затраты, то в 2006 году для покрытия затрат необходимо было обеспечить прибыль в размере 16434,8 тенге; - тем не менее, выручка в 2006 году составила 2046927 тыс.тенге., что выше порога рентабельности на 20304492,2 тыс.тенге или на 99%. Это говорит о том, что в данный период ТОО "Сельпром", предприятие можно признать прибыльным. Таким образом, показатели маржинального дохода ухудшаются, но предприятие находится в зоне финансовой безопасности. Следовательно, предприятие имеет возможность срочно погасить свои задолженности по кредитам, но для этого ему необходимо постоянно обеспечивать себе запас финансовой прочности. Определение совокупного влияния на деятельность компании структуры затрат и структуры капитала и управление этими параметрами является одной из основных задач финансового менеджмента. Леверидж — это показатель, характеризующий в общем случае зависимость между потенциальными условно-постоянными затратами и некоторой прибылью. В зависимости от того, о каких условно-постоянных затратах — материальных или финансовых — идет речь, выделяют соответственно два вида левериджа — операционный (или производственный) и финансовый. Существуют различные их определения; в частности, одно из наиболее доступных в интерпретации определений таково: операционный (финансовый) леверидж — это доля материальных (финансовых) условно-постоянных затрат в общих затратах. Чем выше доля таких затрат (напомним, что они в известном смысле носят обязательный характер, т.е. должны покрываться вне зависимости от интенсивности генерирования текущих доходов), тем в большей степени варьирует соответствующий показатель прибыли или, что равносильно, тем выше риск (соответственно операционный или финансовый), олицетворяемый с данной компанией. Расчет совместного эффекта операционного и финансового левериджа позволяет оценить совокупный риск, связанный с предприятием. Как можно видеть, сочетание высокой силы операционного левериджа (низкий запас финансовой прочности, высокая доля постоянных расходов) с высокой силой финансового левериджа (высокая доля заемных средств, значительный объем процентных платежей) ведет к сильному увеличению совокупного риска, связанного с предприятием. Такой ситуации необходимо избегать всеми доступными средствами, прежде всего, разумной политикой заимствования средств и взвешенным управлением структурой затрат. Совместный эффект операционного и финансового левериджа определяется умножением силы операционного левериджа на силу финансового левериджа. Полученная величина показывает, на сколько процентов изменится чистая прибыль в расчете на одну тенге заемных средств при изменении объема продаж на один процент. Рассчитаем эффект операционного левериджа для предприятия "Сельпром" за 2005 и за 2006 года. Эффект операционного левериджа рассчитывается отношением темпов прироста валового дохода (DД %) (до выплаты процентов и налогов) к темпам прироста объема продаж в стоимостном выражении (DVРП %): Данный коэффициент показывает степень чувствительности валового дохода к изменению объема производства по формуле:

Рассчитаем для ТОО "Сельпром": в 2005 году Кп.л. = 3/2,1 = 1,4 в 2006 году - Таким образом, в 2006 году понижается степень зависимости дохода от изменений объема производства. В предыдущей главе был рассчитан эффект финансового рычага с учетом выплаты процентов по кредиту, который составил:

Из полученных данных видно, что эффект финансового рычага в 2006 году понижается. Далее рассчитаем совместный эффект операционного и финансового левериджа", по формуле: СЭ = Кп.л * ЭФР (37) Для ТОО "Сельпром" данный показатель составил: в 2005 году СЭ = 1,4 * 14,2 = 19,88. в 2006 году СЭ = 0,5 * 9 = 4,5. Следовательно, совместный эффект операционного и финансового левериджа, показывающий на сколько процентов изменится чистая прибыль в расчете на одну тенге заемных средств при изменении объема продаж на один процент для ТОО "Сельпром" уменьшается, что положительно характеризует политику предприятия управления заемными средствами. Такое обстоятельно обусловлено следующим, финансовый риск предприятия, связанный с получением кредита напрямую зависит от вышерассчитанного показателя совместного эффекта: уменьшение силы операционного левериджа (низкий запас финансовой прочности, высокая доля постоянных расходов) совместно со снижением силы финансового левериджа ведет к уменьшению совокупного риска, связанного с привлеченными заемными средствами. Чтобы предприятию не утратить свой нынешние финансово-экономический статус, остаться "на плаву" или достигнуть более высоких результатов деятельности, руководству ТОО "Сельпром" необходимо постоянно изыскивать резервы увеличения прибыли. Резервы роста прибыли – это количественно измеримые возможности ее дополнительного получения. Существуют следующие резервы роста прибыли: увеличение объема и цены выпускаемой продукции, изменение ее ассортимента, снижение затрат выпускаемой продукции, а именно: материальных, трудовых, амортизации, условно-постоянных расходов и структурных сдвигов в товарной продукции. Таким образом, по результатам расчета взаимосвязи финансового и операционного левериджа было выявлено, что предприятие ТОО "Сельпром" оптимально управляет заемными средствами. В процессе оптимизации финансового положения предприятия с целью разработки направлений повышения эффективности использования заемного капитала необходимо предусматривать разработку системной кредитной политики предприятия, которая обеспечит прогнозируемость поступлений. 3.2 Разработка кредитной политики и ее влияние на эффективность использования заемных средствПолитика управления заемным капиталом на предприятии должна отражать общую философию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности. В практике финансового управления привлеченными заемными средствами существуют правила комбинации производственного и финансового риска для разных видов бизнеса и способов финансирования. Данные комбинации позволяют руководству предприятия выбрать наиболее оптимальную политику эффективного управления заемным капиталом. Рекомендации по повышению эффективности управления заемными средствами для разных типов бизнеса приведены в таблице 14. Таблица 14. - Рекомендации для разных типов бизнеса и способов финансирования

Анализируя таблицу 14 можно заметить, что для фондоемких предприятий со значительным внешним финансированием, как ТОО "Сельпром" в целях повышения эффективности использования заемных средств рекомендуется управлять прибылью (т.е. обеспечивать оптимальный уровень чистых денежных средств) и сформировать кредитную политику. Управление прибыльностью производственно-хозяйственной деятельности ТОО "Сельпром" уже было рассмотрено в предыдущем пункте, где было выявлено, что предприятие находится в зоне финансовой безопасности и совместный эффект операционной прибыли и финансового левериджа для данного предприятия незначителен и имеет тенденция к снижению. Следовательно, важнейшим направлением обеспечения эффективности использования заемных средств является грамотная кредитная политика предприятия У любого предприятия могут появиться проблемы с чистым денежным потоком. Укрупнено их причины можно разделить на две группы: - проблемы реализации, когда выручки нет, так как продукция не находит покупателя; - проблемы кредитной политики, когда мы не можем получить оплату за отгруженный товар или оказанную услугу. Современный этап экономического развития страны характеризуется значительным замедлением платежного оборота, вызывающим рост дебиторской задолженности на предприятиях. Поэтому важной задачей финансового менеджмента является эффективное управление дебиторской задолженностью, направленное на оптимизацию общего ее размера и обеспечение своевременной инкассации долга. Поэтому управление дебиторской задолженностью на предприятии связанно в первую очередь с оптимизацией размера и обеспечения инкассации задолженности покупателей по расчетам за реализованную продукцию. В целях эффективного управления этой дебиторской задолженностью на предприятиях должна разрабатываться и осуществляться особая финансовая политика по управлению дебиторской задолженностью (или его кредитная политика по отношению к покупателям продукции). Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации. Инкассирование долгов - очень важная, но неприятная работа, поэтому руководители компаний зачастую непроизвольно игнорируют ее. В большинстве случаев, когда возникают проблемы с денежным потоком, менеджеры направляют свои усилия на рост реализации продукции или услуг. И достигается прямо противоположный результат: чем больше продажи в условиях слабого инкассирования, тем хуже чистый денежный поток. Кредиторы, однако, требуют свое - бизнес прогорает… Руководители казахстанских предприятий уже поняли, что дебиторская задолженность не относится к числу проблем, с которыми надо жить, - ее надо непрерывно решать. Но решить ее раз и навсегда невозможно, поскольку дебиторы появляются снова и снова. Предложим несколько рекомендаций по управлению дебиторской задолженностью (кредитной политикой) предприятия. Основной критерий эффективности кредитной политики - это рост доходности по основной деятельности компании, либо вследствие увеличения объемов продаж (что будет происходить при либерализации кредитования), либо за счет ускорения оборачиваемости дебиторской задолженности (чему способствует ужесточение кредитной политики). Инструменты кредитной политики представляют собой как шаблоны для оценки потенциальных дебиторов, так и регламент или процедуры работы соответствующей службы. Следуя трем основным вопросам кредитной политики, возможно, выделить ряд инструментов, определяющих ответы на них. Ответ на вопрос "кому предоставлять кредит?" в большей степени зависит от риска невозврата кредита или затягивания сроков распоряжения полученными ресурсами. Поэтому распределение покупателей по группам риска является одной из основных задач кредитной политики. Одним из наиболее распространенных инструментов для решения этой задачи является метод оценки кредитной истории (credit scoring). Он основан на ранжировании покупателей по ряду выбранных показателей и введению критериев принятия решения по предоставлению кредита. Использование данного метода помогает оценить насколько рискованно предоставление отсрочки платежа тому или иному покупателю. Вследствие широкого распространения, метод оценки кредитной истории получил различные интерпретации, поэтому интересно рассмотреть его использование на конкретном предприятии. Расчет взвешенных оценок по всем крупным дебиторам позволяет определить приоритеты при рассмотрении вариантов их кредитования. Таким образом, предприятие делает первый шаг в оптимизации структуры дебиторской задолженности. Любая коммерческая структура всегда ограничена в финансовых ресурсах, поэтому задача эффективного их распределения при минимальных рисках наиболее актуальна. Если метод оценки кредитной истории позволяет взвесить риски, связанные с предоставлением кредитов отдельным покупателям, то метод определения оптимального срока кредита (the economic time of credit) дает представление об эффективности коммерческой сделки, отвечая на вопрос об условиях размещения коммерческого кредита. Предприятия выступают кредиторами для своих покупателей вовсе не из доброго отношения к ним. Основной лейтмотив подобных сделок заключается в попытках увеличения объемов продаж. К сожалению, находясь в слабой конкурентной позиции большинство промышленных предприятий в Казахстане чаще рассматривают вопрос сокращения рынков сбыта при отказе акцептовать ужесточающие требования покупателей. В принципе, это лишь оборотная сторона все той же зависимости: обычно увеличение сроков дебиторской задолженности ведет к росту объемов продаж. Расчет оптимальной политики по срокам кредитов сводится к сравнению дополнительных доходов, полученных в результате роста продаж и затрат, связанных с финансированием возросшей дебиторской задолженности. Как уже стало понятным из представленных выше инструментария основными параметрами постановки и реализации кредитной политики являются: - объем продаж по отдельным группам товаров (также может проводится сегментация по видам бизнеса или территориальному признаку); - объем инвестиций в дебиторскую задолженность и стоимость привлекаемого для этих целей капитала (бесплатность задолженности перед персоналом и основными поставщиками является лишь кажущейся, принося неисправимый ущерб предприятию в более длительной перспективе, поэтому, в случае с отечественным бизнесом, также требует оценки альтернативных убытков); - величина невозвратных долгов по дебиторской задолженности. Разрабатывая стандарты предоставления коммерческих кредитов предприятия вовсе не вводит новые нормативы, обязательные к исполнению и однозначные в своем толковании. Стандарты скорее заключаются в минимально допустимых условиях, которые должны выполняться покупателями, чем в нормируемых величинах объемов и сроков кредитования. Поэтому чаще всего задаются стандарты не абсолютными значениями, а некоторыми интервалами. Кредитная политика, обеспечивающая достижение целей по выручке от реализации (валовому доходу валовой прибыли) и максимизирующая прибыль, сопутствующую кредитованию покупателей, называется эффективной кредитной политикой. В связи с этим, критерием эффективности кредитной политики является максимизация эффекта от инвестирования в дебиторскую задолженность. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.

(36)

(36)