|

|

МЕНЮ

|

Дипломная работа: Инвестиционный проект по развитию производства гофротарыПотенциальные потребители гофротары в России. В настоящее время внутренняя потребность российского рынка в гофропродукции практически полностью удовлетворяется за счет отечественного производства. На импорт гофроупаковки приходится не более 10% общего объема потребления, при этом до 50% импорта сформировано поставками из стран ближнего зарубежья (Республика Беларусь). Тем не менее, несмотря на высокие темпы развития российской тароупаковочной отрасли на протяжении последних трех лет, России пока не удалось преодолеть отставание от зарубежных стран. Объемы производства и потребления упаковки на душу населения в РФ по-прежнему существенно ниже аналогичных показателей стран Европы и США. Основным потребителем упаковочной продукции в РФ является пищевая промышленность – крупнейшая отрасль РФ после машиностроения и ТЭКа, на долю которой в 2004 г. пришлось 15,4% общероссийского ВВП. На протяжении 2001–2004 гг. объемы производства в данной отрасли устойчиво росли, из года в год увеличиваясь не менее чем на 4%. Пессимистичный прогноз социально-экономического развития РФ до 2008 г., подготовленный МЭРТ, предусматривает сохранение темпов роста пищевой промышленности на уровне не менее 3,8% в год. В 2008 г. ожидается, что пищевая промышленность будет расти опережающими темпами по сравнению со среднероссийским показателем промышленного производства.

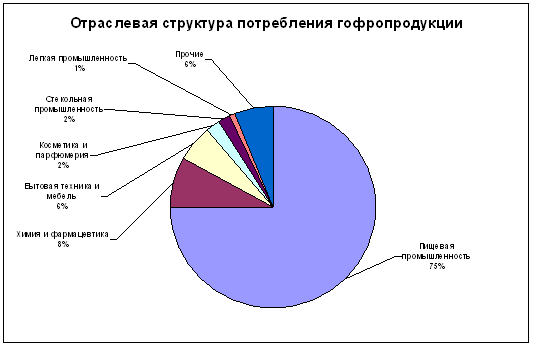

Рисунок 6. Отраслевая структура потребления гофропродукции в России.[12] На рисунке №5 изображена структура потребления гофропродукции в России, из нее следует, что наибольшем потребителем гофротары в отросли, является пищевая промышленность. 1.3 Анализ конкурентов на рынке гофротарыРассмотрим основных российских конкурентов на рынке гофропродукции России Набережно-Челнинский КБК ЗАО «НП «Набережно-Челнинский КБК» является одним из крупнейших производителей гофротары в России с полным циклом гофрокартонного производства. Основными видами продукции предприятия являются: · Гофрокартон · Полиграфическая и бумажная продукция Мощности комбината позволяют выпускать картон для плоских слоев. На КБК также имеется современный цех по производству полиграфической продукции. Объем выпуска гофротары по итогам 2004 г. превысил 200 млн. кв. м.[13] ЗАО «Гофрон» ЗАО «Гофрон» образован на базе производственных мощностей Каширской экспериментальной фабрики картонных изделий, основанной в 1970 г. Компания производит гофрокартон и гофротару из закупаемого сырья, а также индустриальную упаковку для яиц. К основным видам продукции ЗАО «Гофрон» относятся коробки из гофрированного картона различных типов, конфигурации и размеров, профильные ячейки для упаковки яиц (30-ти местные) и клеевая лента на бумажной основе, шириной 50–100 мм. В 2004 г. предприятие произвело более 100 млн. кв. м. гофротары, а также свыше 80 млн. шт. упаковок для яиц.[14] ОАО «Архбум» ОАО «Архбум» принадлежит ОАО «Архангельский ЦБК» – одному из крупнейших предприятий российской целлюлозно-бумажной промышленности. На АЦБК сосредоточено 4 основных производства: целлюлозы, картона, бумаги, а также древесноволоконных плит. В состав АЦБК также входят две фабрики по производству бумаги и цех бумажных изделий, где перерабатывается около 9% всей производимой АЦБК целлюлозы. Объем выпуска ОАО «Архбум» в 2004 г. составил 128 млн. кв. м. картонно-транспортной тары, 82 тыс. т. бумаги.[15] ЗАО «ГОТЭК» ЗАО «ГОТЭК» – одно из крупнейших производственных предприятий Группы «ГОТЭК», выпускающее многослойный гофрокартонный лист и гофропродукцию (ящики, лотки, крупногабаритную тару и т.д.), а также предлагающее упаковочные решения на индивидуальной основе. Объем установленных мощностей ЗАО «ГОТЭК» по производству гофропродукции составляет около 320 млн. кв. м. в год. Выручка ЗАО «ГОТЭК» в 2004 году составила $81 млн., прогноз на 2005 год – $103 млн.[16] ЗАО «Илим-Гофропак» ЗАО «Илим Гофропак» (Ленинградская обл., п. Коммунар) – новое предприятие по производству гофротары, полностью созданное силами корпорации в январе 2003. В 2004 году произведено 24,5 млн. кв. м. гофротары. «Илим Гофропак» занимает 15% рынка гофрокартона на Северо-Западе, в перспективе – до 30%. Продукция предприятия: · гофроящики с белым верхом и печатью; · гофроящики бурые с печатью; · гофролист; · гофрокороба и гофрокороба сложной высечки (лотки, поддоны) из высококачественного чистоцеллюлозного гофрокартона марок Т-23, Т-24, Т-25, с бурым и белым покровным слоем, с нанесением одно- и многоцветной печати; · комплектующие к гофрокоробам (прокладки, вкладыши, решетки, перегородки); Проектная мощность – 60 млн. кв. м. гофропродукции в год. Производственные площади «Илим Гофропак» составляют 11 тыс. кв. м и располагаются на свободных площадях Санкт-Петербургского картонно-полиграфического комбината. Основной поставщик сырья – Котласский ЦБК. Численность персонала – 150 чел. Объем инвестиций, направленных корпорацией на создание производства, составил около 6,5 млн долл. «Илим Гофропак» занял первое место в конкурсе «Инновация FoodPack 2003» на прошедшей в Санкт-Петербурге выставке «FoodPack-2003».[17] ПО «ГОФРА» Производственное объединение «ГОФРА» – один из крупнейших производителей гофроупаковки в Центральном регионе России. На сегодняшний в распоряжении компании находится следующее оборудование. · автоматическая линия для производства четырехклапанных гофрокоробов с возможностью нанесения трехцветной флексопечати фирмы CURIONI (Италия) производительностью до 12 тыс. ящиков/час, · автоматическая линия изготовления высокоточной упаковки сложной формы модели «COBRA» фирмы KLETT (Германия) производительностью 4500 изделий/час, · автоматическая линия для нанесения флексопечати на гофрокартон (до 4 цветов) фирмы KLETT (Германия) производительностью до 12 тыс. листов/час.[18] Иностранные компании (инвесторы) Крупнейшими инвесторами в российское производство гофропродукции являются шведская компания SCA, шведская Stora Enso и немецкая Kappa Holding. · Шведский целлюлозо-бумажный холдинг SCA владеет контрольными пакетами «SCA-Кубань», предприятия по производству ящиков (в том числе из гофрокартона), фабрики «SCA-Санкт-Петербург», специализирующейся на производстве гофрокартона и двухслойной бумаги для сигаретных пачек, а также 23%-й пакетом в компании «Союз» (Москва). · Крупнейшая шведская компания Stora Enso Packaging владеет фабрикой в г. Балабаново Калужской обл., вложив в нее, по данным компании, 40–50 млн. долларов, а также недавно построенной фабрикой в Нижегородской области, заявленный объем инвестиций в которую составил 40 млн. долларов. · Голландская компания Kappa Holding, совместное предприятие английских компаний Cinven и CVC Partners, приобрела в 2001 г. фабрику по производству гофрокартона в г. Всеволожске Ленинградской обл. мощностью 60 млн. кв. метров в год; инвестиции, по данным концерна, составили 28 млн. долл. KAPPA Packaging. Завод «Каппа СПб» – лидер по производству и продаже высококачественной гофрокартонной упаковки на Северо-Западе России. Производственные площади компании составляют 19 тыс. кв. м. Установленная производственная мощность в 2005 году была увеличена с 82 до 120 млн. кв. м. гофропродукции в год. До 2001 г. производством владела шведская компания AssiDoman AB, а затем продала фабрику голландской компании Kappa Alpha Holdings. Фабрика поставляет картонные паллеты, в частности, на ОАО «ПК «Балтика», ОАО «Вена», ЗАО «Филип Моррис Ижора», «Хейнекен», а также на московские предприятия.[19] STORA ENSO. Шведско-финская компании «Стора Энсо Пакаджинг ВР» является одним из крупнейших заготовителей и переработчиков древесины, производителем картона и упаковки в мире. В 2004 г. шведско-финский концерн Stora Enso ввел в эксплуатацию в г. Арзамас Нижегородской области завод по производству гофрокартона, проинвестировав в проект 34 млн. евро. Планируемый срок окупаемости проекта составляет 5 лет и к 2009 г. завод планирует выйти на проектную мощность в 75 млн. кв. м гофрокартона в год. Поставщиками сырья на завод будут выступать российские целлюлозно-бумажные комбинаты, основным из которых станет ОАО ЦБК «Волга» (г. Балахна, Нижегородская обл.). На 2007 г. планируется строительство второй очереди завода по производству гофрокартона проектной мощностью 160–180 млн. кв. м в год. Завод в Арзамасе стал вторым предприятием по производству гофрокартона в России, открытым Stora Enso. Первый завод был открыт в 1998 г. в г. Балабаново Калужской области. Существующие производственные мощности двух заводов позволяют произвести до 200 млн. кв. м гофрокартона в год, объем производства гофропродукции в 2004 г. составил 140 млн. м.[20] SCA Packaging. Концерн SCA располагает тремя предприятиями на территории России: · Эс Си Эй Пэкэджинг Кубань (г. Тимашевск, Краснодарский край); · Эс Си Эй Пэкэджинг Санкт-Петербург (п. Коммунар), который производит гофротару для нужд Северо-Запада и Центра России. Предприятие производит гофроящики различной конфигурации: стандартные четырехклапанные и вырубные из гофрокартона профилей B, C и E или пятислойного, с возможностью флексографической печати в два цвета. Основные клиенты такой продукции – производители кондитерских, ликероводочных, табачных изделий, овощей, фруктов, молочной продукции, синтетических моющих средств, прохладительных напитков и так далее. · Предприятие концерна SCA в г. Светогорске, выпускающее туалетную бумагу. Основные покупатели продукции эмитента: ООО «Юнилевер – СНГ», Пивоваренная компания «Балтика», Промышленная группа ЗАО «Ладога», ОАО «Эра Хенкель».[21] Основные конкуренты на рынке гофропродукции Северо-Западного региона В настоящее время 50% рынка гофрокартона на Северо-Западе делят российская компания «Анкор» (Санкт-Петербург), голландская KAPPA (Всеволожск, Ленинградская область), шведская SCA Packaging (город Коммунар Ленинградской области, бывшее ОАО «Комсомолец»). 1. Kappa Packaging Saint-Petersburg – 120 млн. кв. м. в год Основной производитель гофроупаковки в регионе, обладающий богатым техническим парком. Оборудование, установленное на предприятии представляет собой линии, перенесенные из европейских филиалов компании Kappa Packaging. Гофроагрегат BHS – один из самых лучших в регионе: его наличие позволяет изготавливать гофрокартон в соответствии с пожеланиями клиента. Богатый парк оборудования для переработки максимально охватить клиентов. Компания имеет ряд долгосрочных договоров с крупнейшими потребителями гофрокартона Северо-Запада – ОАО «ПК «Балтика», ОАО «Вена», ЗАО «Филип Моррис Ижора», «Хейнекен», а также ряду московских компаний. 2. Илим-Гофропак – ≈ 60 млн. кв. м. в год. Компания располагает собственным гофроагрегатом (производства Китая, невысокое качество), однако парк оборудования для переработки гофрокартона беден – в основном, вырубка, а также двухцветная флексографическая печать. 3. ООО «Вереск-1» – ≈ 36 млн. кв. м в год Компания «Вереск-1» основана в 1993 году как торговая фирма. Основная производственная площадка находится в г. Архангельске, где расположен комплекс для переработки листового картона и производства гофротары (1998 год). В 1999 г. в запущен гофроагрегат для производства трехслойного гофрокартона. В последующие годы компания старается постоянна дооснащать парк оборудования. Оборудование: · Китайский гофроагрегат. Рабочая ширина листа – 1400 мм. Производительность линии – 3 000 000 кв. м в месяц. · Четырехцветная флексографическая печать. · Более новое оборудование, чем у компании «Илим-Гофропак». 4. «Анкора» – ≈ мощность завода – 19,5 млн. кв. м. в год Фирма «Анкора» была создана в 1992 г. Изначально фирма представляла собой небольшое производство, распологавшееся в пригороде Санкт-Петербурга на территории 200 кв. м. В настоящее время ООО «Анкора» представляет собой довольно крупное и динамичное предприятие. Производственные площади компании достигли 20 000 кв. м. Основная номенклатура – упаковка из трехслойного гофрокартона, а также яичная упаковка и бумажные канцелярские товары (папки для бумаг, газетницы и т.п.) Оборудование: · Китайский гофроагрегат. Новое оборудование, однако пока находится в состоянии окончательной отладки. · Турецкое оборудование для переработки сырья. · Четырехцветная флексографическая печать. 5. SCA Packaging Эс Си Эй Пэкэджинг Санкт-Петербург (п. Коммунар) производит гофротару для нужд Северо-Запада и Центра России. Предприятие производит гофроящики различной конфигурации: стандартные четырехклапанные и вырубные из гофрокартона профилей B, C и E или пятислойного, с возможностью флексографической печати в два цвета. Основные клиенты такой продукции – производители кондитерских, ликероводочных, табачных изделий, овощей, фруктов, молочной продукции, синтетических моющих средств, прохладительных напитков и так далее. Мощность завода – около 30 млн. кв. м. в год. В перспективе – расширение до 100 млн. кв. м. в год. Возможности для конкуренции на рынке для ООО «Рэмос-Альфа» Компания ООО «Рэмос-Альфа», является на данный момент производственным предприятием по изготовлению гофротары любой конфигурации. Закупает картон у таких крупных фирм, как Архангельский ЦБК, Каппа, Гофра, Готек, и уже из готового сырья изготавливает короба. Преимущества компании, в том что наше производство находится в СПб, за счет этого можем изготовить короб в кратчайшие сроки, доставить продукцию в любую часть города или область Санкт – Петербурга. Так как в основном крупные компании Северо-Западного региона находятся в Ленобласти, многие мелкие потребители предпочитают самовывоз. Поэтому большинство потребителей обращаются в нашу компанию, т. к. производство находится в центре города. Таблица 2. SWOT-анализ

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.