|

|

МЕНЮ

|

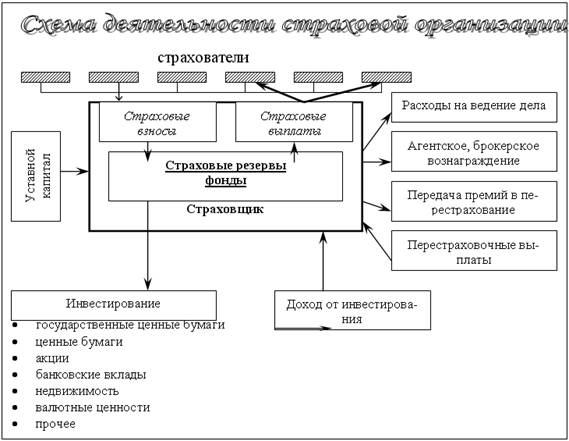

Шпаргалка: Финансы и кредитВажными являются положения о предельном объеме государственного долга Российской Федерации и предельных объемах государственных заимствований Российской Федерации. Установлено, что предельные объемы государственного внешнего и внутреннего долга устанавливают федеральным законом о федеральном бюджете на очередной финансовый год, причем предельный объем государственных внешних заимствований Российской Федерации не должен превышать годовой объем платежей по обслуживанию и погашению государственного внешнего долга Российской Федерации. Оговаривается, что Правительство Российской Федерации имеет право осуществлять внешние заимствования свыше установленного в федеральном бюджете предела, если оно осуществляло такую реструктуризацию внешнего долга, которая приводит к снижению расходов на его обслуживание, но в рамках установленного предельного объема государственного внешнего долга. Кодекс определяет также назначение и содержание программ государственных внешних и внутренних заимствований, порядок эмиссии государственных и муниципальных ценных бумаг, регламентирует предоставление государственных гарантий Российской Федерации, субъектов Российской Федерации и муниципальных гарантий. Важным представляется установление запрета на право бюджетных учреждений получать кредиты у кредитных организаций, у прочих юридических и физических лиц, за исключением ссуд из бюджетов и государственных внебюджетных фондов. 13. Государственный кредит: содержание и формы управления. Государственный кредит - одна из форм кредитных отношений, имеющая следующие признаки кредита: наличие кредитора и заемщика как юридически самостоятельных субъектов кредитной сделки; аккумуляции свободных денежных средств населения, предприятий и организаций на принципах возвратности срочности и платности (в исключительных случаях допускается беспроцентный заем ресурсов); возможность использования госкредитных операций внутри страны и в международных отношениях. С помощью государственного кредита государство мобилизует дополнительные финансовые ресурсы для финансирования общегосударственных расходов и выполнения своих функций. Объективная необходимость использования государственного кредита объясняется противоречиями между растущими потребностями общества с возможностью их удовлетворения за счет доходов бюджета. По своей экономической природе госбюджет перераспределяет часть национального дохода станы. Объем доходной части бюджета ограничен уровнем налогообложения, установленном действующим законодательством с учетом общего состояния экономики и платежеспособности субъектов хозяйствования. Т.о. в сферу бюджетного распределения не попадают значительные объемы ресурсов, находящихся в распоряжении хозяйствующих субъектов, и личные доходы граждан. Между тем бюджетная нагрузка на расходы растет. Структурная перестройка и регулирование экономики социальная политика государства, расходы по обороне страны, участие в международной деятельности требуют больших средств. В периоды экономического кризиса (который имеет место на сегодняшний день), коренных изменений в хозяйственном механизме, нарушения сбалансированности бюджета государство испытывает острый недостаток финансовых ресурсов. Главным способом получения дополнительных финансовых ресурсов становится государственный кредит. В период экономического подъема, напротив, потребность в государственном кредите сокращается и сфера его применения сужается. Государственный кредит представляет отношения вторичного распределения стоимости валового внутреннего продукта и части национального богатства. В сферу его применения попадает часть доходов и фондов, сформированных на стадии первичного распределения стоимости. Через государственный кредит перераспределяются средства, направляемые в фонды потребления. Обычно ими являются временно свободные денежные средства населения предприятий и организаций, не предназначенные для текущего потребления. Но при определенных экономических и политических ситуациях население и хозорганы могут идти на сознательное ограничение потребления и в сферу государственного кредита втягиваются средства, предназначенные для текущих производственных или социальных нужд (в истории были примеры, когда подобное ограничение потребностей происходило по принуждению государства – подписка на государственные займы). Формирование посредством госкредитных отношений дополнительных финансовых ресурсов отражает одну сторону сущности государственного кредита как особой формы движения стоимости (ссудного фонда). Второй стороной выступают отношения, обусловленные возвратностью и платностью ресурсов, мобилизуемых с помощью государственного кредита. Государство гарантирует возврат средств с уплатой кредиторам установленного дохода в виде процентов. Госкредитные отношения и налоговые не подменяют друг друга и являются самостоятельными финансовыми инструментами. Отношения по возврату средств и выплате вознаграждения также имеют перераспределительный характер. Государственный кредит – это совокупность экономических отношений, возникающих в процессе формирования государством финансовых ресурсов для финансирования бюджетных расходов и других государственных программ. Кредиторами выступают физические и юридические лица, заемщиком – государство в лице его органов (министерства финансов, местных органов власти). Для заемщика ценная форма кредита позволяет мобилизировать дополнительные денежные ресурсы для покрытия бюджетного дефицита без использования для этих целей бумажно-денежной эмиссии, для не инфляционного кредитно-денежного обращения путем операций на открытом рынке, формирование финансового рынка. В условиях развития инфляционного процесса государственные займы у населения временно уменьшают его платежеспособный спрос. Из обращения изымается избыточная денежная масса, т.е. происходит отвлечение средств из денежного оборота на заранее оговоренный срок. Чрезмерное увеличение государственного долга вместе с тем может привести к платежам по обязательствам, сумма которых составит величину большую, чем поступления от займов, что отрицательно скажется на состоянии финансов государства. Из многолетней практики банковского кредитования следует, что поручительство и гарантии являются наиболее действенными способами минимизации рисков при кредитовании. Это объясняется тем, что исполнение обязательств должником обеспечивается обязательством других лиц перед кредитором, которые гарантируют это своим имуществом. Аналогичная схема действует и в практике государственного кредита на международном уровне. Принимая государственную гарантию за третье лицо (государство или отдельное предприятие), государство фактически получает еще одного вспомогательного должника, на платежеспособность которого оно рассчитывает. При этом существенными условиями обязательства гаранта будут являться: -указание, за кого оно выдано, -пределы обязательства гаранта, т.е. сумма на которую выдана гарантия -срок действия. Отличительными чертами государственного кредита являются: безотзывность и непередаваемость прав по кредиту. Как показывает опыт стран с рыночной экономикой, использование государственного кредита для покрытия дефицита бюджета является эффективным и разумным средством по сравнению с монетарными приемами. Наиболее часто старые займы покрываются путем выпуска новых займов, т.е. путем рефинансирования. При этом используется метод конверсии займов, метод их консолидации или унификации. Конверсия займа означает изменение первоначальных условий займа (цена номинала, величина процента, срок займа, форма погашения). При конверсии меняют часть первичных условий. Чаще всего величину процента и срок погашения. Бывают и случаи полной конверсии (в СССР четырежды была проведена полная конверсия займов). Конверсии бывают добровольные, обязательные и принудительные. При добровольной конверсии правительство предлагает держателям облигаций добровольно обменять облигации старого займа на новые, как правило, с более низким процентом. Держатель облигаций обычно имеет право прекратить действие кредита, получив свои деньги (с потерей процента), либо обменять старые облигации на новые, либо не обменивать свои облигации и получать по ним годовые проценты на новых условиях. При обязательной конверсии старые облигации подлежат либо обмену на новые, либо возврату их государству в обмен на деньги. При принудительной конверсии старые облигации обмениваются на новые в пределах установленного срока. Принудительная конверсия не предусматривает досрочное погашение облигации. Не обмененные в срок облигации аннулируются. Консолидация означает перевод текущих обязательств и краткосрочных займов в долгосрочные. Обычно консолидация носит принудительный характер. Чаще всего консолидация займов сопровождается конверсией, т.е. изменением первоначальных условий. В этом случае возможен и обязательный, и добровольный порядок консолидации. Унификация займов означает замену нескольких (или всех) ранее выпущенных облигаций займов новыми. Обычно эта операция проводится после прохождения цикла экономического кризиса, сопровождаемого инфляцией. 14. Государственные внебюджетные фонды: необходимость, функции и виды. Внебюджетные фонды - это особые фонды денежных средств, формирование которых обусловлено их целевым характером. Целью создания общегосударственных и других целевых фондов является создание условий для эффективного и своевременного финансирования наиболее важных экономических и социальных программ в условиях рыночной экономики. Для внебюджетных фондов существует особая система формирования и расходования денежных средств. Внебюджетные фонды - один из методов перераспределения национального дохода органами власти в пользу определенных социальных групп населения. Государство мобилизует в фонды часть доходов населения для финансирования своих мероприятий. Внебюджетные фонды решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населения. Основное отличие таких целевых фондов от бюджетных средств состоит в строго определенных целях их использования. На определенном этапе развития финансовой системы на базе объединения различных фондов создается государственный бюджет, что облегчает управление движением финансовых потоков и создает возможность возмещения нехватки средств в одних фондах за счет средств из других фондов. Этот процесс включения внебюджетных фондов в бюджетную систему государства продолжается и сейчас. Например, в последние годы часть внебюджетных денежных фондов РФ вошла в состав федерального бюджета и получила статус целевых бюджетных фондов. Это такие фонды, как Федеральный дорожный фонд РФ, Федеральный экологический фонд РФ и некоторые другие. Внебюджетные фонды являются важным звеном финансовой системы государства. Они представляют собой совокупность финансовых ресурсов, находящихся в распоряжении центральных или региональных местных органов самоуправления и имеющих целевое назначение. Порядок их образования и использования регламентируется финансовым правом. По направлениям использования специальные фонды подразделяются на следующие группы: • социальные фонды; • экономические фонды; • научно-исследовательские фонды; • кредитные фонды; • фонды личного и имущественного страхования; • военно-политические фонды; • межгосударственные фонды. Государственные внебюджетные фонды в РФ. Создание внебюджетных фондов в РФ законодательно закреплено Законом РСФСР “Об основах бюджетного устройства и бюджетного процесса в РСФСР” от 10 октября 1991г. и Законом РФ “Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов” от 15 апреля 1993г. Внебюджетные фонды образуются на основании соответствующих актов высших органов государственной власти. Согласно Указу Президента РФ от 22 декабря 1993г. большинство внебюджетных денежных фондов РФ было консолидировано в федеральном бюджете и получило статус целевых бюджетных фондов. К ним относятся Федеральный дорожный фонд РФ, Федеральный экологический фонд РФ, Фонды социального развития Государственной налоговой службы РФ, Федеральной службы налоговой полиции и Федеральной пограничной службы РФ, Фонд развития таможенной системы РФ, Фонд воспроизводства минерально-сырьевой базы, Фонд Министерства РФ по атомной энергии, Государственный фонд борьбы с преступностью. Особенности внебюджетных фондов РФ. Важнейшими внебюджетными фондами, не консолидированными в федеральном бюджете РФ, являются следующие: • Пенсионный фонд Российской Федерации; • Фонд социального страхования РФ; • Фонд обязательного медицинского страхования; Эти фонды относятся к социальным внебюджетным фондам. До принятия в 2000 г. второй части Налогового кодекса действовал следующий порядок формирования и расходования средств социальных фондов. 15. Организация страхового дела в Российской Федерации. Основными правовыми актами, регулирующими страховую деятельность в России, является Закон РФ «Об организации страхового дела в РФ» и гл. 48 ГК РФ. Государственное регулирование страховой деятельности представляет собой воздействие государства на участников страховых отношений, проводимое по нескольким направлениям: ♦ установление в интересах общества и отдельных категорий его граждан обязательного страхования. ♦ проведение специальной налоговой политики. ♦ государственный надзор за страховой деятельностью. Выполнение регулирующей функции государства возлагается на государственный страховой надзор. Функции государственного регулирования в области страхования в РФ осуществляет Департамент страхового надзора Министерства финансов РФ. Департамент страхового надзора состоит из нескольких отделов, каждый из которых выполняет конкретные функции, связанные с тем или иным направлением страховой деятельности. К основным функциям Департамента относятся: - выдача страховщикам лицензий на осуществление страховой деятельности; - установление правил формирования и размещения страховых резервов; - контроль за обоснованностью страховых тарифов. Страховая компания имеет право осуществлять деятельность при наличии лицензии. Лицензия на право проведения страховой деятельности выдается Департаментом страхового надзора Министерства финансов РФ. Лицензирование страховой деятельности осуществляется после регистрации компании в Департаменте страхового надзора МФ РФ. Регистрация страховых организаций включает в себя: присвоение регистрационного номера, занесение страховой организации в официально публикуемый реестр, выдачу свидетельства о регистрации. 16. Финансы страховых организаций. Принципы размещения страховых резервов. В современных условиях страховые организации занимаются не только страховой деятельностью, но и инвестиционно - финансовой используя для этого временно свободные средства из страховых резервов и других накоплений. Вследствие этого денежный оборот страховой организации более сложен, чем у других коммерческих структур. Денежный оборот страховой организации включает два денежных потока, относительно самостоятельных друг от друга: 1. Страховые выплаты – оборот средств, обеспечивающих страховую защиту страхователей; При этом, - на первом этапе формируются страховые резервы и фонды страховщиков - на втором - часть свободных средств на данный период времени инвестируется в не страховые рентабельные проекты и финансовые организации - в банки (депозитные вклады) и ценные бумаги (акции, векселя, облигации и др.) с целью получения дополнительной прибыли (дивидендов). 2. Средства, предназначенные для функционирования страховой организации. Основной доход страховых организаций образуется за счет страховых платежей (взносов страхователей). Помимо основных статей получения доходов от страховых платежей, инвестиционных и банковских вложений страховая организация может иметь доходы от спонсорства, менеджмента (по рисковым операциям), за счет консультаций, обучения кадров и др.

Страховые резервы по личному, имущественному страхованию и страхованию ответственности образуются из полученных страховых взносов и предназначаются для обеспечения выполнения принятых страховщиком страховых обязательств в виде страховых выплат при наступлении страховых случаев. Страховщики вправе также инвестировать или иным образом размещать страховые резервы. Например, выдавать ссуды страхователям, заключившим договоры личного страхования, в пределах страховых сумм по этим договорам. Чем выше вероятность того, что созданные страховщиком денежные фонды окажутся достаточными для соблюдения эквивалентности взаимоотношений страховщика и страхователя, тем выше финансовая устойчивость страховщика. В страховании термин "прибыль" применяется условно, так как страховые организации не создают национального дохода, а лишь участвуют в его перераспределении. Под прибылью от страховых операций понимается такой положительный финансовый результат страховой деятельности, при котором достигается превышение доходов над расходами по обеспечению страховой защиты страхователей. Основным источником получения прибыли для страховой организации большинства цивилизованных стран является не сбор страховых платежей, а инвестиционная деятельность, которая проводится путем вложения части временно свободных средств резервного страхового фонда в прибыльные научно-технические проекты, коммерческие сделки, ценные бумаги, государственные краткосрочные облигации, на депозиты и др. Особенности раскладки возможного ущерба в рисковом (как правило, краткосрочном) и накопительном (сберегательном или долгосрочном) страховании породили два типа страховых фондов: 1. страховые резервные фонды по рисковым видам страхования; 2. страховые резервные фонды по накопительным видам страхования (страхование на дожитие, пенсии и др.). В тех видах страхования, где ущерб может достигать катастрофических размеров (стихийные бедствия, космические, морские и авиакатастрофы, смерть (гибель) туристов и путешественников), могут также формироваться резервные фонды перестраховочного характера. Акционерные страховые общества (АСО), являющиеся владельцами уставного капитала (имущество, переданное обществу учредителями, включая доходы от реализации акций), должны создавать помимо страховых резервов и другие фонды в размере не ниже 15 % от уставного капитала путем ежегодных отчислений в размере не ниже 5 % от чистой прибыли. Резервы и фонды образуются путем ежеквартальных отчислений от страховых платежей, поступивших по договорам страхования и перестрахования в течение данного квартала. Резервы являются временно свободными специальными оборотными страховыми ресурсами и не классифицируются доходом страховщика. Средства резервов учитываются как резервы предстоящих выплат по страховым обязательствам перед клиентами (страхователями, застрахованными лицами). Абсолютная величина средств, накопленных в резервах, должна постоянно увеличиваться по мере роста количества действующих договоров страхования. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.